STOCKHOLM (Direkt) Handicare, som säljer trapphissar samt hjälpmedel för förflyttning och lyft inom vården och vars aktie börjar handlas på Stockholmsbörsen på tisdagen, förväntar sig att bolaget ska kunna visa en förbättrad lönsamhet efter åtgärder som vidtagits i bolaget under de senaste åren.

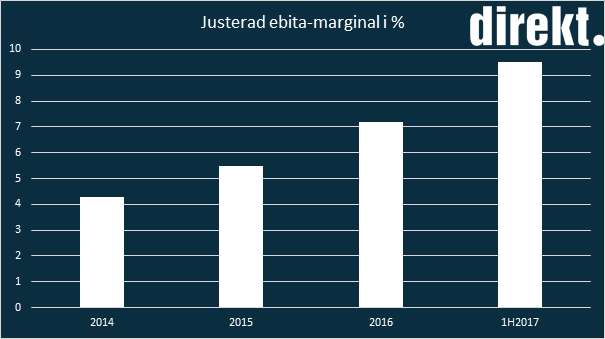

För helåren 2014 till 2016 har den justerade ebita-marginalen gått från 4,3 procent till 7,2 procent. Under det första halvåret ligger motsvarande siffra på 9,5 procent.

“Jag tror absolut det är beständigt. Det har med vår historik att göra. Vi var ett bolag som var i behov av konsolidering. De tidigare ägarna innan Nordic Capital hade gjort många förvärv så bolaget var vildvuxet”, säger Handicares vd Asbjørn Eskild till Nyhetsbyrån Direkt.

Graf: Handicares justerade ebita-marginal i procent

Källa: Handicares prospekt.

Om Handicare ska nå upp till det justerade ebita-marginalmålet på över 12 procent på medellång sikt krävs att den positiva trenden fortsätter.

Tillväxten ska enligt målet ligga på en genomsnittlig nivå om 10 procent, varav 4-6 procent organiskt, på medellång sikt.

Under början av 2017 har Handicare sett en förbättrad organisk tillväxt. För helåret 2015 var den organiska tillväxten 3,2 procent för att året därpå gå ned till 2,5 procent. Under det första halvåret 2017 steg den organiska tillväxten till 6,0 procent.

När Handicare söker efter förvärv ska det uppfylla minst ett av tre nyckelkriterier. Antingen ska förvärvet ge ytterligare distributionskapacitet, vara ett produktbolag där produkterna passar in att distribueras genom Handicares kanaler eller ge en strategisk tillgång till bolaget. Handicare har en klar strategi kring vilka priser bolaget kan lägga för sina förvärv även om priserna kan variera mycket från fall till fall.

“De lite mindre uppköpen, som har mer en distributionskaraktär har förhållandevis låga multiplar “, säger Asbjørn Eskild. “Går man mot ett strategiskt uppköp av större bolag kan multiplarna bli högre. Då har vi också erfarenhet av att synergieffekterna blir större. Vi har en målsättning att köpa bolag för cirka 6-8 gånger ebitda-resultatet som ett genomsnitt före synergier”.

I samband börsnoteringen tillförs Handicare 572 miljoner kronor före väntade transaktionskostnader om 22 miljoner kronor. Likviden planerar Handicare att använda för att refinansiera verksamheten. Efter genomförd finansiering förväntas Handicare få tillgång till cirka 40 miljoner euro som kan användas till mindre förvärv. För eventuella större strategiska förvärv ser Handicare möjligheter att finansiera dessa köp via kapitaltillskott.

Inför börsnoteringen ser Handicare möjligheter genom den omstrukturering som bolaget har gjort.

“Vi har genom den investeringen vi gjort i fabrikerna en massa outnyttjad kapacitet och stor skalbarhet”, säger Asbjørn Eskild.

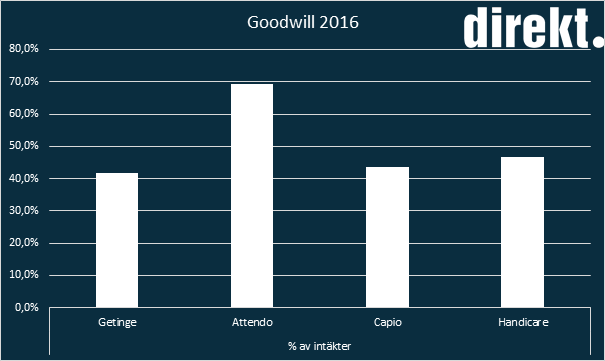

Handicares förvärvsfokus avspeglar sig även i balansräkningen i en goodwillpost om drygt 173 miljoner euro, motsvarande knappt 50 procent av balansräkningen vid utgången av det andra kvartalet 2017.

“Det är ett resultat av många uppköp. Jag tror inte att det ligger några speciella risker i den goodwillen. Vi gjorde en ganska stor nedskrivning när vi sålde ut Mobility-verksamheten 2015”, säger Asbjørn Eskild.

Under 2015 gjorde Handicare en nedskrivning av goodwill om cirka 229 miljoner kronor motsvarande 24 miljoner euro. Knappt halva nedskrivningen, 11,6 miljoner var hänförligt till en omstrukturering efter försäljningen av Mobility-verksamheten.

Graf: Goodwill som andel av tillgångarna

Källa: Nyhetsbyrån Direkt utifrån årsredovisningar för 2016

Vid en jämförelse med andra bolag med förvärvsfokus i den bredare hälsovårdssektorn skiljer sig nivån på Handicares goodwill i förhållande till de totala tillgångarna inte nämnvärt, förutom i förhållande till Attendo som har en goodwill på närmare 70 procent.

Handicare delar upp sin verksamhet i de tre affärsområden, Accessibility, Patient Handling och Puls. Sammantaget växer Handicares marknad med cirka 4 procent per år med en sammantagen marknadsstorlek på 1,7 miljarder euro. Fram till år 2020 ser Handicare en möjlighet att bolagets adresserbara marknad växer till 3,5 miljarder euro, inräknat en utökad marknad för fordonsanpassning om cirka 1,5 miljarder euro samt vid en ingång på marknaden för vertikala plattformshissar värd omkring 625 miljoner euro.

Accessibility, med verksamhet inom trapphissar, är Handicares klart största område sett som en andel av intäkterna. Under 2016 svarade Accessibility för ungefär två tredjedelar av koncernens intäkter. Patient Handling, med verksamhet inom patientförflyttningar och lyft, främst inom sjukhusmiljöer, svarade för knappt en femtedel av Handicares intäkter 2016. Puls, med distribuering av medicinsk utrustning och förbrukningsartiklar, är det minsta affärsområdet. I augusti 2017 ingick Handicare ett avtal om en försäljning av verksamheten inom Puls med distribuering av medicinsk utrustning från leverantören Becton Dickinson.

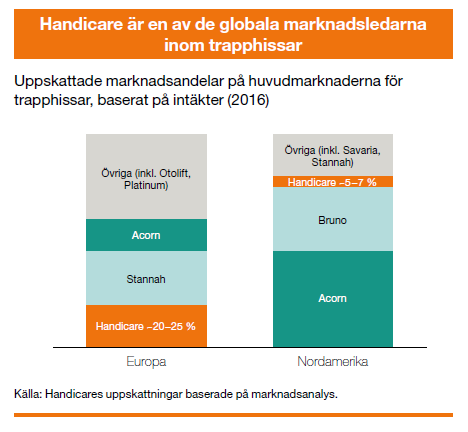

Inom affärsområdet Accessibility är Handicare en av de stora aktörerna inom trapphissar. I Europa har Handicare en bedömd marknadsandel på 20-25 procent med brittiska Stannah och amerikanska Acorn som främsta konkurrenter. I Nordamerika är Acorn marknadsledare följt av ännu ett amerikanskt bolag, Bruno. Här ligger Handicares marknadsandel på runt 5-7 procent.

Graf: Handicares marknadsandelar inom trapphissar

Källa: Handicares prospekt

Hur särskiljer ni er mot konkurrenterna?

“Det är genom investeringarna, speciellt på produktions- och teknologisidan som skiljer oss åt. Inom trapphissar, som är vårt största verksamhetsområde, är det viktigt att ha korta ledtider. Det är vanligtvis äldre som bor hemma. När en skadar sig och inte har möjlighet att gå i trapporna längre måste man ha en trapphiss och då behöver man den snabbt”, säger Asbjørn Eskild.

Handicare kan med hjälp av 3D-geometri scanna av trappan och därigenom korta ned produktionstiden till 5-9 dagar i hela Europa. Till USA-marknaden flyger Handicare in trapporna, vilket gör att produktionstiden där blir upp till två dagar längre gentemot i Europa.

Inom svängda trappor har Handicare ett pris i mitten till det övre prissegmentet medan priset för raka trappor ligger på ungefär samma nivå som hos konkurrenterna. Raka trappor är dock en mindre del av Handicares omsättning jämfört med svängda specialanpassade trappor.

Inom Affärsområdet Patient Handling finns konkurrenter på närmare håll i form av Getinge-avknoppningen Arjo Huntleigh och Liko. Här är Handicares situation omvänd med största marknadsandelen i Nordamerika på cirka 15-20 procent medan marknadsandelen i Europa ligger på runt 5-10 procent.

Priset vid Handicares börsnotering har satts till 50 kronor per aktie, där huvudägaren Nordic Capital, genom Cidron Libert Systems säljer drygt 5,6 miljoner aktier och 11,4 miljoner aktier nyemitteras. Totalt kommer Handicare efter emissionen att ha knappt 59 miljoner aktier, vilket ger ett marknadsvärde på cirka 2,9 miljarder kronor.

Fjärde AP-fonden, Danica Pension och danska Holta Life Sciences, har under vissa förutsättningar åtagit sig att förvärva 12,7 procent av de utestående aktierna i erbjudandet.