EMISSION – Xpecunia är ett bolag som skapar hållbar lönsamhet ur en industriell hantering av förnybar egen energi med låga kostnader. Xpecunia växer i Sverige, med egen kraft som nu tar in kapital inför ytterligare expansion

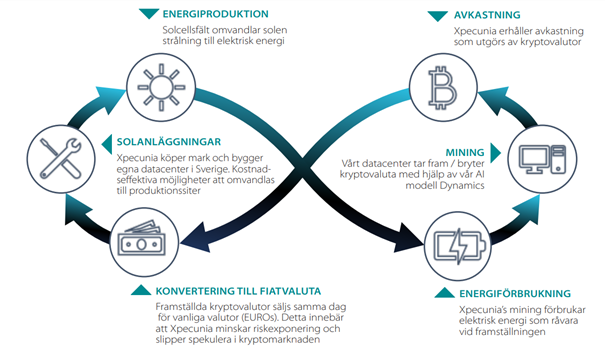

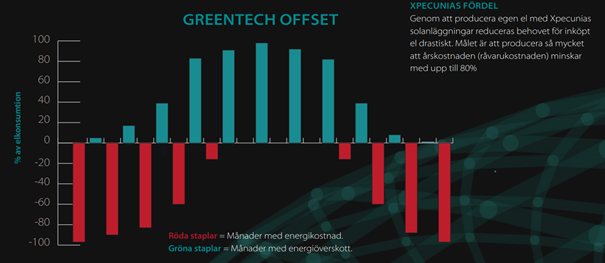

NU TAR VI NÄSTA STEG och skalar upp vår verksamhet inför den kommande börsnoteringen. Från starten i en testmiljö, genom ett validerat tekniskt och ekonomiskt proof of concept började vi växa under 2019. Idag är företaget en väl fungerande verksamhet med en enormt skalbar affärsmodell. Xpecunia utnyttjar fördelen med egen solenergi och den ekonomiska omvandling som kryptovalutor och blockchain medför. Xpecunia har idag två egna produktionssiter som båda är under fortsatt utveckling, vi skall bygga ut båda två och påbörja byggandet av en tredje site under vintern 2020/2021. Människorna i företaget har lång erfarenhet av att bygga lönsamma företag i snabbväxande och noterade händelseförlopp, vi fokuserar på värdeskapande i första hand genom nyskapande teknik och kreativa medarbetare. Dagens utvinning av kryptovalutor använder en stor mängd energi, det är kostsamt både ur miljösynpunkt och i ekonomiska termer. Från ett operationellt perspektiv representerar elektricitet upp till 99% av kostnaderna vid kryptobrytning. Istället för att bara använda el från det traditionella el-nätet har Xpecunia utvecklat en metod för att utnyttja egen sol-energi för utvinning av kryptovalutor och samtidigt bygga kassaflödesgenererande tillgångar i balansräkningen i och med ägandet av storskaliga solkraftanläggningar och finansiella avkastningstillgångar. Det är miljösmart och lönsamt. Vi anser att kryptovalutor och blockchain-teknik tveklöst är här för att stanna och vi erbjuder därför marknaden ett grönt och hållbart sätt att utvinna kryptovalutor. Med hjälp av en egenutvecklad realtidsalgoritm som är självlärande väljer vi alltid att utvinna den för stunden mest optimala och lönsamma kryptovalutan. Vi bevakar samtliga relevanta krypto och utvärderar automatiskt vilken kombination som ger bäst avkastning. Xpecunia är idag kassaflödespositivt och vi söker nu ytterligare ägarspridning och expansionskapital för att skala upp vår verksamhet inför en notering under 2021, som vi siktar på under andra kvartalet säger VD Daniel Moström

Bolagets affärsmodell

Bolaget genomför 12 oktober – 30 oktober 2020 en private placement för att finansiera expansionen av verksamheten till en ny site i Sverige under Q4 2020/Q1 2021. Bolaget planerar genomföra IPO under Q2 2021 med syfte att skala upp verksamheten mångdubbelt.

6 skäl att teckna

- Produktionsanläggningen Claynest har ända sedan starten 2018 en mycket bra beläggning och bidrar positivt till resultatet samt kassaflödet då de kommande siterna ännu är i sin linda.

- AI modellen Dynamics som utvecklats säkerställer att kontinuerligt vara optimalt placerad på den volatila kryptomarknaden.

- Ett starkt ökande intresse för kryptoanvändning världen över medför att Xpecunina ligger mycket rätt i tiden.

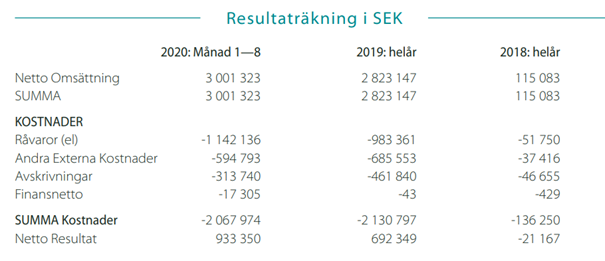

- Under 2019 ökar omsättningen i Xpecunia med över med över 2.700 procent till 2,8 MKR (0,1 MKR). Under 2020 ökar takten med 60% till 3 MKR per 2020-08 och och rörelseresultatet är stabilt positivt.

- Xpecunia har ett positivt kassaflöde och kan balansera detta mot ökad tillväxt, finansiell stabilitetsportfölj och ersättningsinvesteringar vilket ger en bra riskspridning. Intjäningsförmågan är uthållig mot prisfluktuationer.

- Xpecunia har mycket goda framtidsutsikter med en ny produktionsanläggning Roundmountain. Xpecunia jobbar på en växande marknad och marknaden är relativt konjunkturokänslig.

Övrigt:

Emissionen har teckningsåtagande motsvarande 40% av grundemissionen (4 MSEK). Tidigare under året har småbolagsinvesteraren Örjan Berglund investerat 8,4 MSEK i tillväxtkapital.

Bolaget avser att notera sin aktie på NGM Nordic SME.

Erbjudandet i korthet

- Teckningsperiod

- 12 oktober – 30 oktober 2020

- Emissionskurs

- 4,00 kr per unit. En unit består en aktie och en vederlagsfri teckningsoption.

- Minsta teckningspost

- 2.000 units, motsvarande 8.000 kr.

- Emissionsbelopp

- 10 Mkr

- Emissionsvolym

- 2 500 000 units

- Befintligt antal aktier

- 23 159 450 st

- Värdering pre-money

- Ca 92,6 MSEK

- Teckningsförbindelser

- 40 % av emissionsbeloppet

- Övertilldelning

- Bolaget har möjlighet att genomföra en riktad emission till kvalificerad investerare uppgående till 30 Mkr, till samma villkor som i grundemissionen.

- Villkor teckningsoption

- Emissionsinstitut

- Aqurat Fondkommission

- Finansiell rådgivare

- Göteborg Corporate Finance

En teckningsoption ger rätten att under oktober månad 2023 teckna en aktie till lösenpris 5,50 SEK.

Anmälan till teckning Sker via anmälningssedel eller via onlineteckning på www.aqurat.se