Analysguiden inleder bevakning av Midsummer. Flera triggers i närtid kan få aktien att lyfta. Analysguidens motiverade värde uppgår till 18-21 kronor på 12-18 månaders sikt.

Grön tillverkning i Sverige och diskret design

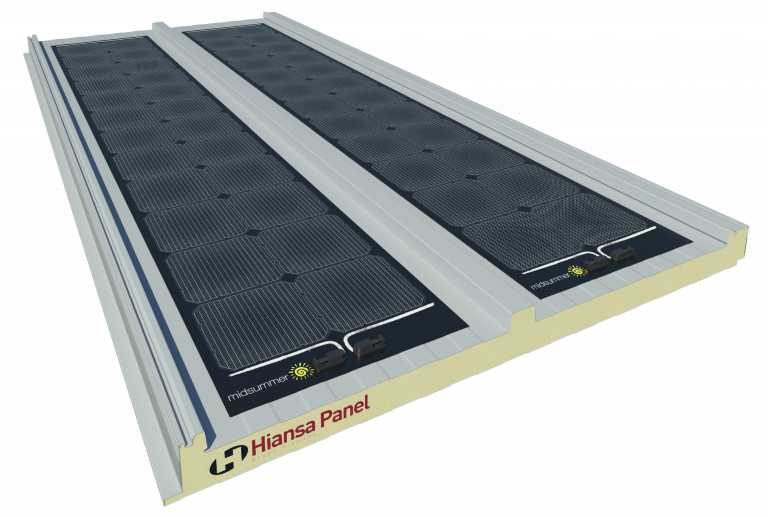

Stort fokus läggs från bolaget nu på solcellstak, ett område där vi ser stor potential. Bara den svenska marknaden har ett värde här på upp till 10 miljarder årligen. Med alltmer fokus från kunder på grön tillverkning kan Midsummer uppvisa svensktillverkade solcellspaneler med ett koldioxidavtryck som är 90 procent lägre än konventionella solpaneler. Allt större fokus på gröna tillverkningsprocesser från konsumenter passar bolaget väl. Bolagets fokus på tunnfilmssolceller med en diskret design innebär att de smälter in väl på de flesta tak. Beaktande den stora och långsiktiga investeringen ett solcellstak utgör så är detta en faktor som inte bör underskattas i valet mellan leverantörer. Bolagets solceller har även andra spännande applikationsområden, exempelvis på fordon som nu testas tillsammans med Scania.

Försäljning av maskiner väntas återupptas 2022

Coronapandemin drabbade Midsummer i form av haltande försäljning av deras produktionsutrustning, DUO-maskinen. Bolagets bedömning är att situationen bör förbättras till hösten eller senast i början av nästa år. Det tvådelade fokuset, på produktionsutrustning och försäljning till slutkund, innebär att bolaget bearbetar marknaden från flera håll och kan verka för att accelerera utvecklingen. Tack vare ett teknologiskt försprång, få liknande produktionsprocesser och kontinuerlig utveckling är chansen god att bolaget lyckas bibehålla detta försprång även framöver.

Stor potential på snabbväxande marknad

I våra prognoser antar vi en årlig omsättningstillväxt på 65 procent i genomsnitt de närmaste åren. Talar för att bolaget ska lyckas leverera det gör dels den starka orderboken, dels de expansiva satsningar bolaget gör i Europa. Effekterna av pandemin, bland annat den så kallade Green New Deal, har potential att kraftigt öka intresset och investeringarna i grön teknologi. Elektrifieringstrenden och alltmer uppmärksammade elbrister innebär också ett högre fokus både från kommersiella aktörer och privatpersoner på tillförlitlig elproduktion.

Flera triggers för aktien i närtid

Baserat på en DCF-värdering och en relativvärdering ser vi ett rimligt motiverat värde i dag på 18–21 kronor per aktie på 12–18 månaders sikt. Största triggers i närtid är återupptagen försäljning av produktionsenheter, ett positivt utfall på byggplanerna i Italien samt kraftigt ökande försäljning av solcellstak. Osäkerheterna är många och vi ser störst risk i en kraftigt ökande kostnadsmassa samt en hårdnande konkurrenssituation. Bolaget har en unik teknologi och brett tekniskt kunnande och vi ser fram emot att följa utvecklingen under året.