EJ FÖR OFFENTLIGGÖRANDE, PUBLICERING ELLER DISTRIBUTION, VARE SIG DIREKT ELLER INDIREKT, I ELLER TILL AUSTRALIEN, HONGKONG, KANADA, NYA ZEELAND, SINGAPORE, USA ELLER NÅGON ANNAN JURISDIKTION DÄR PUBLICERING ELLER DISTRIBUTION AV DETTA PRESSMEDDELANDE SKULLE VARA FÖREMÅL FÖR LEGALA RESTRIKTIONER.

Vid Midsummer ABs (publ) (”Bolaget”) extra bolagsstämma den 15 oktober 2020 fattades följande beslut.

De extra bolagsstämman godkände styrelsens beslut den 18 september 2020 om nyemission av högst 24 144 425 units med företrädesrätt för Bolagets aktieägare. I enlighet med villkoren för företrädesemissionen ger varje aktie i Bolaget som innehas på avstämningsdagen, den 19 oktober 2020, en (1) uniträtt, varvid sju (7) uniträtter ger rätt till teckning av fem (5) units. Varje unit består av en (1) ny aktie och en (1) ny teckningsoption av serie TO1. Teckningskursen för varje unit har fastställts till 10,50 SEK, vilket motsvarar en teckningskurs per aktie om 10,50 SEK per aktie. Teckningsoptionerna ges ut vederlagsfritt. Teckningstiden löper under perioden 21 oktober 2020 – 5 november 2020, med rätt för styrelsen att förlänga teckningstiden. Två (2) teckningsoptioner av serie TO1 ger under perioden 1 november 2021 – 30 november 2021 rätt att teckna en (1) ny aktie i Bolaget till en teckningskurs om 15,20 SEK per aktie. Företrädesemissionen innefattar en total emissionslikvid om 253,5 MSEK före emissionskostnader. För det fall att samtliga vidhängande teckningsoptioner utnyttjas tillförs Bolaget ytterligare 183,5 MSEK. Företrädesemissionen innebär att Bolagets aktiekapital ökar med högst 1 448 665,50 kronor genom utgivande av högst 24 144 425 units (varav högst 965 777 kronor är hänförligt till ökning på grund av nyemission av aktier, och högst 482 888,50 kronor är hänförligt till ökning på grund av utgivande av teckningsoptioner).

Den extra bolagsstämman beslutade även bemyndiga styrelsen att besluta om nyemission av högst 1 250 000 aktier och högst 1 250 000 teckningsoptioner. Styrelsen ska äga rätt att besluta om emission med avvikelse från aktieägarnas företrädesrätt. Emission ska också kunna ske mot kontant betalning och/eller med bestämmelse om apport eller kvittning eller annat villkor. Skälet till att styrelsen ska kunna fatta beslut om emission med avvikelse från aktieägarnas företrädesrätt och/eller med bestämmelse om kvittning är att Bolaget ska kunna emittera aktier och teckningsoptioner för att kunna fullgöra sina åtaganden enligt särskild överenskommelse med emissionsgaranter och finansiella rådgivare avseende betalning av arvode i units i anledning av den företrädesemission som godkändes av den extra bolagsstämman enligt ovan.

Ytterligare information kommer att ingå i det prospekt som förväntas offentliggöras omkring den 16 oktober 2020.

Preliminär tidplan för företrädesemissionen

- 15 oktober 2020 – Sista handelsdag inklusive rätt att erhålla uniträtter

- 16 oktober 2020 – Första handelsdag exklusive rätt att erhålla uniträtter

- 16 oktober 2020 – Beräknad dag för offentliggörande av prospekt

- 19 oktober 2020 – Avstämningsdag för deltagande i företrädesemissionen

- 21 oktober – 5 november 2020 – Teckningsperiod

- 21 oktober – 3 november 2020 – Handel med uniträtter

- 21 oktober 2020 tills dess att emissionen registrerats hos Bolagsverket – Handel i betalda tecknade Units (BTUs)

- 10 november 2020 – Beräknad dag för offentliggörande av utfall i företrädesemissionen

Kontaktperson:

Helena Engelbrecht

Kommunikationschef, Midsummer

Epost: helena.engelbrecht@midsummer.se

Telefon: +46 76 789 77 78

Om Midsummer

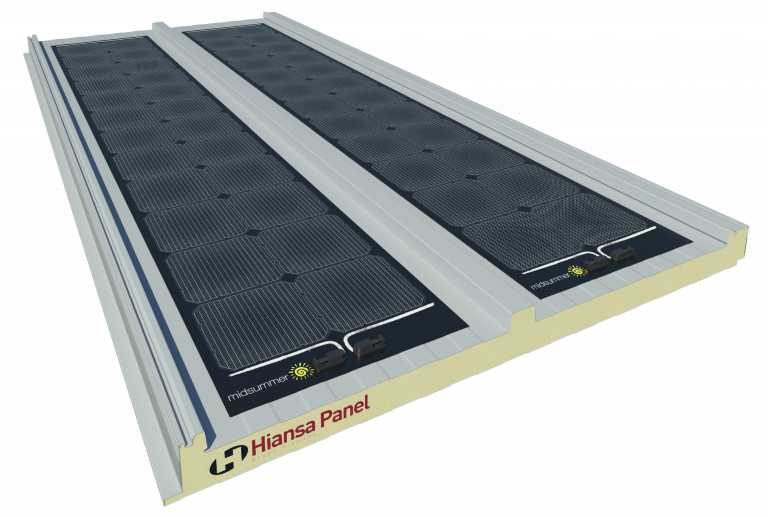

Midsummer är en ledande svensk utvecklare och leverantör av avancerade lösningar för produktion och installation av slitstarka och böjbara CIGS-solceller. Företagets erbjudande inkluderar utrustning för kostnadseffektiv tillverkning av tunnfilmssolceller samt byggnadsintegrerade solceller (BIPV). Midsummers tillverkningsprocess för solceller har ett minimalt koldioxidavtryck jämfört med andra produktionsprocesser för solpaneler. Det unika DUO-systemet har tagit positionen som det mest spridda produktionssystemet för böjbara CIGS-solceller i världen.

Midsummer utvecklar och säljer solpaneler direkt till slutmarknaden från egen produktion och via kontraktstillverkare. Med Midsummer Solar Roofs produkter Midsummer SLIM, Midsummer WAVE och Midsummer BOLD får kunden lätta, tunna och diskreta solpaneler som ger ett estetiskt tilltalande solcellstak.

Midsummers teknik bygger på en snabb process för produktion av slitstarka, böjbara CIGS-solceller med sputtering av alla lager i solcellen i en obruten vakuumkedja. Bolagets aktie (MIDS) är föremål för handel på Nasdaq First North Premier Growth Market. Certified Adviser är G&W Fondkommission, tel: 08-503 000 50, e-post: ca@gwkapital.se. För mer information, vänligen besök: midsummer.se.

Viktig information

Informationen i detta pressmeddelande utgör inte ett erbjudande att förvärva, teckna eller på annat sätt handla med aktier, teckningsrätter eller andra värdepapper i Bolaget i någon jurisdiktion. Inbjudan till berörda personer att teckna units i Midsummer kommer endast att ske genom det prospekt som Midsummer beräknar kunna offentliggöra omkring den 16 oktober 2020.

Detta pressmeddelande är inte avsett för, och får inte, direkt eller indirekt, helt eller delvis, distribueras eller spridas till Australien, Hongkong, Kanada, Nya Zeeland, Singapore, USA (innefattande dess territorier och besittningar, varje stat i USA samt District of Columbia) (”USA”) eller någon annan jurisdiktion där sådan åtgärd helt eller delvis är föremål för legala restriktioner, eller skulle kräva ytterligare prospekt, registrering eller andra åtgärder än vad som följer av svensk rätt. Informationen i pressmeddelandet får inte heller vidarebefordras eller reproduceras på sätt som står i strid med sådana restriktioner eller skulle innebära sådana krav. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

Inga värdepapper har registrerats eller kommer att registreras enligt United States Securities Act från 1933 i dess nuvarande lydelse (”Securities Act”) eller värdepapperslagstiftningen i någon delstat eller annan jurisdiktion i USA och får inte erbjudas, tecknas, utnyttjas, pantsättas, säljas, återförsäljas, tilldelas, levereras eller på annat sätt överföras, direkt eller indirekt, i eller till USA, förutom enligt ett tillämpligt undantag från, eller genom en transaktion som inte omfattas av, registreringskraven i Securities Act och i enlighet med värdepapperslagstiftningen i relevant delstat eller annan jurisdiktion i USA. Samtliga erbjudanden eller försäljningar av värdepapper i samband med en företrädesemission i Midsummer kommer, med vissa undantag, att genomföras utanför USA med tillämpning av, och i enlighet med, Regulation S enligt Securities Act. Inget erbjudande till allmänheten kommer att lämnas i USA.

Inom det Europeiska ekonomiska samarbetsområdet (”EES”) lämnas inget erbjudande till allmänheten av värdepapper i något annat land än Sverige. I andra medlemsländer i den Europeiska Unionen (”EU”) kan ett sådant erbjudande endast lämnas i enlighet med undantag i Prospektförordningen (EU) 2017/1129.

Detta pressmeddelande innehåller viss framåtriktad information som återspeglar Bolaget aktuella syn på framtida händelser samt finansiell och operationell utveckling. Ord som ”avses”, ”bedöms”, ”förväntas”, ”kan”, ”planerar”, ”tror”, ”uppskattar” och andra uttryck som innebär indikationer eller förutsägelser avseende framtida utveckling eller trender, och som inte är grundade på historiska fakta, utgör framåtriktad information. Framåtriktad information är till sin natur förenad med såväl kända som okända risker och osäkerhetsfaktorer eftersom den är avhängig framtida händelser och omständigheter. Framåtriktad information utgör inte någon garanti avseende framtida resultat eller utveckling och verkligt utfall kan komma att väsentligen skilja sig från vad som uttalas i framåtriktad information.