EJ FÖR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING, DIREKT ELLER INDIREKT, INOM ELLER TILL USA, AUSTRALIEN, KANADA, JAPAN ELLER NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING SKULLE VARA OLAGLIGT ELLER KRÄVA ANDRA REGISTRERINGSÅTGÄRDER. VÄNLIGEN SE VIKTIG INFORMATION I SLUTET AV DETTA PRESSMEDDELANDE.

Göteborg, Sverige – 28 maj, 2021

Den 19 maj 2021 meddelade Sleep Cycle AB (publ) (“Sleep Cycle” eller “Bolaget”), en marknadsledande applikation för sömnanalys, sin avsikt att genomföra en börsnotering. Idag offentliggör Sleep Cycle prospektet och priset i erbjudandet (“Erbjudandet”) och noteringen av Bolagets aktier på Nasdaq Stockholm. Första dag för handel förväntas bli den 8 juni 2021.

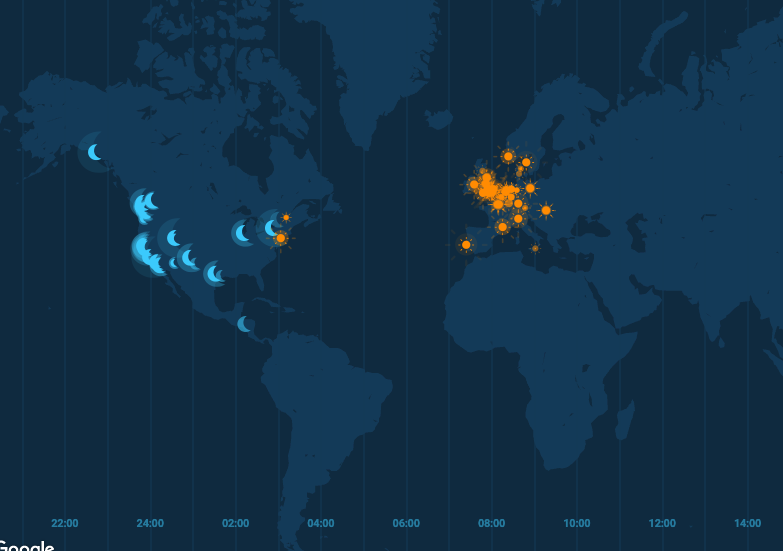

Sleep Cycle grundades 2009 med målsättningen att hjälpa människor att sova bättre och bidra till bättre hälsa globalt. Med hjälp av patenterad AI-baserad ljudteknik analyserar Sleep Cycle användarnas sömn och tillhandhåller personliga insikter baserade på Bolagets sömndatabas. År 2015 lanserade Sleep Cycle världens första ljudbaserade applikation för sömnanalys och förändrade affärsmodellen från en modell baserad på engångsköp till en prenumerationsbaserad modell. Sleep Cycles marknad drivs av flera långsiktiga trender, inklusive en större efterfrågan för kontroll över sin hälsa och det ökade intresset för hälsa och välbefinnande bland konsumenter, tillväxten av marknaden för mobil hälsa samt den ökade förekomsten av prenumerationsbaserade applikationer. Sleep Cycle har sett en stark ökning av prenumeranter och är den största applikationen för sömnanalys globalt med en marknadsandel på mer än 50 procent av den fragmenterade marknaden för sömnanalys.[1]

Kommentar från Carl Johan Hederoth, Sleep Cycles VD:

”Sleep Cycle har sedan starten 2009 och fram till idag kontinuerligt arbetat med målet att förbättra människors sömn och därigenom den globala hälsan. Vi är idag den ledande plattformen för digital sömnanalys med över 2,1 miljoner månatliga aktiva användare i över 150 länder världen över. Med en uppskattad produkt och en affärsmodell som skapat god tillväxt och hög lönsamhet är vi redo att ta nästa steg och skala upp vårt erbjudande samt accelerera produktutvecklingen. Det är mot denna bakgrund vi ansöker om notering på Nasdaq Stockholm. En notering kommer att stärka vår profil och vårt varumärke samtidigt som vi ger nya aktieägare, inklusive våra anställda, möjligheten att följa med på vår fortsatta tillväxtresa.”

Kommentar från Lars Berg, styrelseordförande i Sleep Cycle:

”Sleep Cycle har en fantastisk historia av entreprenörskap, kreativitet och positiv finansiell utveckling. Bolaget har under senaste åren gått från klarhet till klarhet och med en ledande marknadsposition, kompetenta medarbetare och en stabil teknisk plattform är Sleep Cycle väl positionerat för framtiden. Underbyggt av globala trender som e-hälsa samt växande globala utmaningar som stress och sömnproblem finns goda förutsättningar för fortsatt expansion och tillväxt i Sleep Cycle.”

Erbjudandet i sammandrag

- Det slutliga priset i Erbjudandet är 70 kronor per aktie, vilket motsvarar ett marknadsvärde för samtliga utestående aktier i Bolaget om 1 260 miljoner kronor före Erbjudandet.

- Erbjudandet består av 3 441 600 befintliga aktier i Bolaget som erbjuds av de Säljande Aktieägarna (såsom definierat nedan) och av 1 428 571 nyemitterade aktier, vilket sammanlagt motsvarar cirka 25,1 procent av det totala antalet utestående aktier i Bolaget efter Erbjudandet.

- För att täcka en eventuell övertilldelning i Erbjudandet kommer de Säljande Aktieägarna att utfärda en option till Joint Global Coordinators att förvärva upp till ytterligare 730 525 aktier, motsvarande cirka 15 procent av det totala antalet aktier i Erbjudandet (“Övertilldelningsoptionen”).

- Om Övertilldelningsoptionen utnyttjas till fullo omfattar Erbjudandet totalt

5 600 696 aktier, vilket motsvarar cirka 28,8 procent av det totala antalet utestående aktier i Bolaget efter Erbjudandet.

- Bolaget, Säljande Aktieägare, styrelseledamöter och koncernledningen har ingått sedvanliga åtaganden om lock-up till förmån för Joint Global Coordinators under en period om 180 dagar från den första dagen för handel för de Säljande Aktieägarna och Bolaget, respektive 360 dagar från den första dagen för handel för styrelseledamöter, VD och medlemmar i koncernledningen.

- Erbjudandet består av (i) ett erbjudande till allmänheten i Sverige och (ii) ett erbjudande till institutionella investerare i Sverige och i utlandet.

- Anmälningsperioden för allmänheten i Sverige och institutionella investerare förväntas pågå mellan den 31 maj 2021 – 7 juni 2021.

- Första dag för handel förväntas bli den 8 juni 2021 under kortnamnet (ticker) “SLEEP“.

- Ett prospekt (på svenska med en engelsk översättning) som innehåller de fullständiga villkoren för Erbjudandet kommer att publiceras idag på Sleep Cycles hemsida (www.sleepcycle.com), SEB:s hemsida (www.seb.se) och Carnegies hemsida (www.carnegie.se).

Cornerstoneinvesterare

Handelsbanken Fonder, Skandia Fonder AB och E. Öhman J:or AB har åtagit sig, förutsatt vissa villkor, att förvärva aktier till ett belopp om 150 miljoner kronor i Erbjudandet.

Bakgrund och motiv för Erbjudandet

Styrelsen och Sleep Cycles ledande befattningshavare anser, tillsammans med de säljande aktieägarna (GLA Invest S A (ett bolag som kontrolleras direkt av Pierre Siri), MCGA AB och h265 AB (bolag som kontrolleras direkt av Maciek Drejak), och Petter Wallin) (“Säljande Aktieägare”), att Erbjudandet och noteringen av Bolagets aktier är ett logiskt och viktigt steg för att stärka Sleep Cycles globala varumärke och öka trovärdigheten hos potentiella samarbetspartners för att söka tillväxtmöjligheter och ligga i framkant inom applikationer för sömnanalys. Erbjudandet och noteringen kommer att stärka Bolagets fortsatta tillväxtresa och ge Sleep Cycle tillgång till kapitalmarknaderna samt en diversifierad bas av svenska och internationella investerare. Bolaget anser vidare att en notering kommer att öka Sleep Cycles profil samt tillåta Bolaget att attrahera, behålla och investera i talangfulla medarbetare för att uppfylla Sleep Cycles långsiktiga uppdrag. Av dessa anledningar har styrelsen ansökt om notering på Nasdaq Stockholm.

Om Sleep Cycle

Sleep Cycle är en marknadsledande applikation för sömnanalys, vars målsättning är att hjälpa människor att sova bättre och bidra till bättre hälsa globalt. Med hjälp av patenterad AI-baserad ljudteknik analyserar Sleep Cycle användarnas sömn och tillhandhåller personliga insikter baserade på Bolagets sömndatabas. Sleep Cycle grundades 2009 och har sitt huvudkontor i Göteborg.

Sleep Cycle erbjuder en digital prenumerationsbaserad tjänst som ger användarna tillgång till sömnanalys och som är tillgängliga på både smarta telefoner och smarta klockor. Prenumerationerna till applikationen säljs genom Apple App Store, Google Play Store, Huawei App Gallery och Bolagets hemsida. Sleep Cycle erbjuder både en gratis-version och en premium-version. Premium-versionen är tillgänglig genom en 12-månaders prenumeration och inkluderar ett bredare utbud av funktioner så som utökad sömnanalys och insikter om sömnrutiner, jämfört med gratis-versionen.

Per 31 mars 2021 hade Sleep Cycle 2,1 miljoner månatliga aktiva användare, 820 tusen prenumeranter och var tillgänglig i 13 olika språkversioner med användare i mer än 150 länder. Per 31 mars 2021 hade Sleep Cycle 28 anställda och nettoomsättningen uppgick till 163 miljoner kronor under den tolvmånadersperiod som avslutades den 31 mars 2021. Justerat rörelseresultat (justerat för jämförelsestörande poster relaterat till framtagande och förberedelser kopplat till framtida strategiska initiativ samt IFRS-konvertering) för samma tidsperiod uppgick till 57 miljoner kronor, vilket resulterade i en justerad rörelsemarginal om 35 procent.

Prospekt och anmälan

Ett prospekt (på svenska med en engelsk översättning) som innehåller de fullständiga villkoren för Erbjudandet kommer att publiceras idag på Sleep Cycles hemsida (www.sleepcycle.com), SEB:s hemsida (www.seb.se) och Carnegies hemsida (www.carnegie.se). En sammanfattning av prospektet på kommer även att finnas tillgänglig på Sleep Cycles hemsida. Anmälan från allmänheten ska göras via Nordnets internettjänst (www.nordnet.se).

Preliminär tidtabell

Anmälningsperiod 31 maj – 7 juni 2021

Första handelsdag i Sleep Cycles aktie 8 juni 2021

Likviddag 10 juni 2021

Stabilisering

I samband med Erbjudandet kan SEB komma att genomföra transaktioner i syfte att hålla marknadspriset på aktierna på en nivå högre än den som i annat fall kanske hade varit rådande på marknaden. Sådana stabiliseringstransaktioner kan komma att genomföras på Nasdaq Stockholm, OTC-marknaden eller på annat sätt, och kan komma att genomföras när som helst under perioden som börjar på första dagen för handel i aktierna på Nasdaq Stockholm och avslutas senast 30 kalenderdagar därefter. SEB har dock ingen skyldighet att genomföra någon stabilisering och det finns ingen garanti för att stabilisering kommer att genomföras. Stabilisering, om påbörjad, kan vidare komma att avbrytas när som helst utan förvarning. Under inga omständigheter kommer transaktioner att genomföras till ett pris som är högre än det pris som fastställts i Erbjudandet. Senast vid slutet av den sjunde handelsdagen efter att stabiliseringstransaktioner utförs ska SEB offentliggöra att stabiliseringsåtgärder har utförts, i enlighet med artikel 5(4) i EU:s marknadsmissbruksförordning 596/2014. Inom en vecka efter stabiliseringsperiodens utgång kommer SEB att offentliggöra huruvida stabilisering utfördes eller inte, det datum då stabiliseringen inleddes, det datum då stabilisering senast genomfördes, samt det prisintervall inom vilket stabiliseringen genomfördes för vart och ett av de datum då stabiliseringstransaktioner genomfördes.

Rådgivare

Skandinaviska Enskilda Banken AB (publ) och Carnegie Investment Bank AB (publ) är Joint Global Coordinators och Joint Bookrunners. Advokatfirman Vinge KB är legal rådgivare till Sleep Cycle och de Säljande Aktieägarna. White & Case Advokat AB är legal rådgivare till Joint Global Coordinators. I samband med Erbjudandet agerar Skandinaviska Enskilda Banken AB (publ) och Nordnet AB (publ) som Retail Distributors.

För mer information, vänligen kontakta:

Carl Johan Hederoth

VD

cj@sleepcycle.com

Per Andersson

CFO och Head of Investor Relations

per.andersson@sleepcycle.com

+46 70 939 5327

Malin Abrahamsson

Head of PR

press@sleepcycle.com

+46 73 972 6424

Viktig information

Detta pressmeddelande utgör inte ett erbjudande att sälja eller en uppmaning att förvärva värdepapper i Sleep Cycle AB (publ) (”Bolaget”).

Innehållet i detta pressmeddelande har tagits fram av Bolaget och är Bolagets enskilda ansvar.

Informationen i detta pressmeddelande är endast avsedd som bakgrundsinformation och påstås inte vara uttömmande eller fullständig. Informationen i detta pressmeddelande, dess riktighet, skälighet eller fullständighet ska inte förlitas på, för något ändamål.

Detta pressmeddelande lämnas inte, och får inte spridas i eller skickas till, USA, Australien, Kanada, Japan eller någon annan jurisdiktion där sådan spridning skulle vara otillåten eller kräva registrering eller andra åtgärder.

Ett eventuellt erbjudande av de värdepapper som omnämns i denna kommunikation kommer att lämnas genom ett prospekt. Denna kommunikation utgör inte ett prospekt enligt Europaparlamentets och rådets förordning (EU) 2017/1129 av den 14 juni 2017 om prospekt som ska offentliggöras när värdepapper erbjuds till allmänheten eller tas upp till handel på en reglerad marknad, och om upphävande av direktiv 2003/71/EG (tillsammans med tillhörande delegerade förordningar och genomförandeförordningar, ”Prospektförordningen”). Investerare bör inte investera i de värdepapper som beskrivs i detta meddelande med stöd av annat än informationen i tidigare nämnda prospekt.

I EES-medlemsstaterna, förutom Sverige, är detta pressmeddelande endast avsett för och riktat till kvalificerade investerare inom medlemsstaten på det sätt som avses i Prospektförordningen, det vill säga enbart till investerare som kan vara mottagare av ett eventuellt erbjudande utan att ett prospekt registrerats i medlemsstaten.

De värdepapper som beskrivs i detta pressmeddelande har inte och kommer inte att registreras i enlighet med den vid var tid gällande United States Securities Act från 1933 (”Securities Act”) och de får därför inte erbjudas eller säljas i USA utan att registreras eller omfattas av ett undantag från registrering enligt Securities Act samt i enlighet med tillämplig värdepapperslagstiftning i delstater i USA. Bolaget avser inte att registrera något erbjudande i USA eller att lämna något offentligt erbjudande av värdepapper i USA. Ett eventuellt erbjudande av värdepapper till allmänheten i USA kommer att lämnas genom ett prospekt innehållandes detaljerad information om Bolaget och dess ledning samt finansiella rapporter. Kopior av detta pressmeddelande varken sprids eller skickas, och får inte spridas eller skickas, i eller till USA.

De värdepapper som beskrivs häri har inte heller registrerats och kommer inte att registreras i enlighet med tillämplig värdepapperslagstiftning i Australien, Kanada eller Japan och, med förbehåll för vissa undantag, får de inte erbjudas eller säljas i eller till eller för någon persons räkning eller till förmån för någon person som har en registrerad adress i, eller är lokaliserad eller bosatt i Australien, Kanada eller Japan. Det kommer inte att lämnas något offentligt erbjudande i Australien, Kanada eller Japan av de värdepapper som beskrivs häri.

Detta pressmeddelande distribueras och riktas enbart till kvalificerade investerare i Storbritannien som (i) har professionell erfarenhet i frågor som rör investeringar som faller inom den vid var tid gällande Artikel 19(5) i U.K. Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (”Ordern”), eller (ii) är personer som omfattas av Artikel 49(2) (a) till (d) i Ordern, och (iii) till vilka det på annat sätt lagligen kan kommuniceras (vilka tillsammans benämns som “Relevanta personer“). En investering eller investeringsåtgärd som detta pressmeddelande avser är enbart möjlig i Storbritannien för Relevanta Personer och kommer endast att fullföljas avseende Relevanta Personer. Personer som inte är Relevanta Personer i Storbritannien bör inte agera på eller förlita sig på detta pressmeddelande.

Detta pressmeddelande kan innehålla vissa framåtriktade uttalanden. Sådana uttalanden är alla uttalanden som inte avser historiska fakta och de innehåller uttryck som ”anser”, ”uppskattar”, ”förväntar”, ”väntar”, ”antar”, ”förutser”, ”avser”, ”kan”, ”fortsätter”, ”bör” eller liknande. De framåtriktade uttalandena i detta pressmeddelande är baserade på olika uppskattningar och antaganden, vilka i flera fall baseras på ytterligare antaganden. Även om Bolaget anser att dessa antaganden var rimliga när de gjordes, är sådana framåtriktade uttalanden föremål för kända och okända risker, osäkerheter och andra väsentliga faktorer som är svåra eller omöjliga att förutsäga och som ligger utanför Bolagets kontroll. Sådana risker, osäkerheter och väsentliga faktorer kan medföra att de faktiska resultaten kan komma att avvika väsentligt från de resultat som uttryckligen eller underförstått anges i denna kommunikation genom de framåtriktade uttalandena. Informationen, uppfattningarna och de framåtriktade uttalandena i detta pressmeddelande gäller enbart per dagen för detta pressmeddelande och kan förändras utan att det meddelas. Bolaget åtar sig inte någon skyldighet att granska, uppdatera, bekräfta eller offentliggöra några revisioner av framtidsutsikter för att återspegla händelser som inträffar eller omständigheter som uppstår relaterat till innehållet i detta pressmeddelande.

Varken Joint Global Coordinators, Bolaget, Bolagets aktieägare, eller någon av deras respektive dotterbolag, eller deras eller deras dotterbolags styrelseledamöter, ledande befattningshavare, anställda, rådgivare eller agenter, accepterar något ansvar över huvud taget för, eller lämnar någon garanti, uttrycklig eller underförstådd, avseende sanningshalten, skäligheten, rimligheten, lämpligheten, riktigheten eller fullständigheten av informationen, uttalandena eller åsikterna, oavsett källa, som ingår i detta pressmeddelande (eller om någon information har utelämnats från detta pressmeddelande) eller någon muntlig information som tillhandahålls i samband härmed, eller någon information som den framkallar, och tar inget ansvar eller skyldighet (vare sig direkt eller indirekt, genom avtal eller på annat sätt) i förhållande till någon sådan information.

I samband med erbjudande eller försäljningen av värdepapper som refereras till i detta pressmeddelande kan Joint Global Coordinators och/eller deras dotterbolag komma att genomföra övertilldelning/stabilisering av värdepapper eller transaktioner som syftar till att stödja kursen på värdepappren till en högre nivå än vad som annars skulle råda. Eventuell stabilisering eller övertilldelning kommer att genomföras av Joint Global Coordinators och/eller deras dotterbolag i förenlighet med alla tillämpliga lagar och regler.

[1] Sleep Cycle har under 2021 erhållit viss marknads- och konkurrensinformation ur en köpt marknadsanalys från Strategy& (“marknadsanalysen från Strategy&”). Sleep Cycle är enligt marknadsanalysen från Strategy& den ledande applikationen för sömnanalys i världen baserat på Sleep Cycles estimerade nettoomsättning i förhållande till den totala marknaden 2020.