Hitech & Development Wireless Sweden Holding AB (publ) har tidigare kommunicerat genomförande av en företrädesemission. Bolaget har fastställt en teckningskurs om 3,50 kr och har bedömt detta vara en attraktiv värdering efter förvärvet av MVV Holding AB (publ). Efter aktiens svaga utveckling har bolaget tillsammans med sin finansiella rådgivare, Göteborg Corporate Finance, haft en diskussion med Formue Nord Markedsneutral A/S som ingått en garantiförbindelse om 10 mkr. Teckningsperioden förlängs till den 12 april 2019.

Bolaget meddelade genom pressmeddelande den 28 februari 2019 att man kallar till extra bolagsstämma för att fatta beslut om att genomföra en företrädesemission. Den 15 mars 2019 fastställde den extra bolagsstämman att genomföra föreslagen företrädesemission. Med anledning av aktiens svaga utveckling har bolaget ingått avtal om en garantiförbindelse om 10 miljoner kronor, med teckning på 3,50 kr per unit, med Formue Nord Markedsneutral A/S. Som ersättning kommer 342 857 units att emitteras som betalning baserat på det bemyndigande styrelsen erhöll på den extra bolagsstämman den 15 mars 2019. Tillsammans med teckningsförbindelser från styrelse och ledning om 1,5 miljoner kronor är emissionen därmed säkerställd till 43%.

Erbjudandet i sammandrag efter förlängning av teckningsperioden

- Teckningskurs: 3,50 SEK per unit (1 aktie + 1 teckningsoption, lösenpris 5,50SEK, lösen maj 2021, vederlagsfritt, noteras på Nasdaq FN).

- Emissionsvolym: Erbjudandet omfattar högst 7 575 123 aktier, motsvarande 26,5 MSEK.

- Företrädesrätt: Den som på avstämningsdagen den 22 mars 2019 är registrerad som aktieägare i H&D Wireless äger företrädesrätt att teckna units i Bolaget utifrån befintligt aktieinnehav i Bolaget. Tio (10) innehavda aktier, oavsett aktieslag, berättigar till teckning av tre (3) units. Varje unit innehåller en (1) aktie av samma aktieslag samt en (1) vederlagsfri teckningsoption av serie TO 2A eller TO 2B, beroende på aktieägarens innehav.

- Teckningsperiod: 26 mars 2019 fram till och med 12 april 2019.

- Handel med uniträtter kommer att pågå från 26 mars till 10 april.

- Värdering (pre-money): Cirka 88,4 MSEK

- Antal aktier innan nyemission: 25 250 410 aktier

Denna information är sådan information som H&D Wireless AB är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning. Informationen lämnades, genom nedanstående kontaktpersons försorg, för offentliggörande 08:00 CET den 22 mars 2019.

För ytterligare information vänligen kontakta:

Frida Nordeman,

IR/PR H&D Wireless,

+46-8-551 18 460

Email: investors@hd-wireless.se

Web: www.hd-wireless.com

Om H&D Wireless:

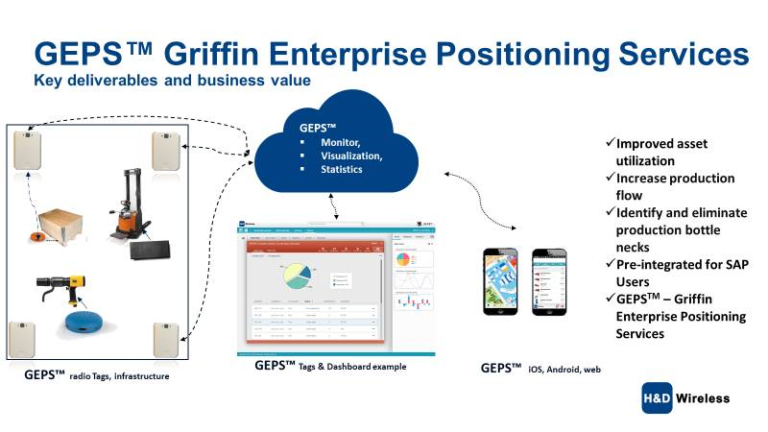

Om H&D Wireless: H&D Wireless är en svensk leverantör av teknologi och tjänster inom Internet of Things (IoT) och Realtidspositionering (RTLS+GPS) med molnplattformarna Griffin® samt GEPS®. H&D Wireless grundades 2009 med över 1 miljon trådlösa produkter levererade hittills för IoT och M2M-lösningar över hela världen. Företaget utvecklar och levererar lösningar som digitaliserar och visualiserar fysiska processer och identifierar bland annat hanteringen av material, verktyg och maskiner med sin egenutvecklade lösning GEPS® (Griffin Enterprise Positioning Service). H&D Wireless aktie är sedan december 2017 noterat på Nasdaq First North i Stockholm med FNCA Sweden AB som Certified. E-post info@fnca.se Tel nr: +46 (0)8-528 00 399 Webb address: www.fnca.se.