Notice: Undefined index: dirname in /var/www/ipo.se/html/wp-content/plugins/cloudinary-image-management-and-manipulation-in-the-cloud-cdn/php/class-media.php on line 595

Notice: Undefined index: dirname in /var/www/ipo.se/html/wp-content/plugins/cloudinary-image-management-and-manipulation-in-the-cloud-cdn/php/class-media.php on line 595

EJ FÖR OFFENTLIGGÖRANDE, PUBLICERING ELLER DISTRIBUTION, DIREKT ELLER INDIREKT, INOM ELLER TILL USA, AUSTRALIEN, KANADA, NYA ZEELAND, HONGKONG, JAPAN, SCHWEIZ, SINGAPORE, SYDAFRIKA, ELLER I NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDET, PUBLICERINGEN ELLER DISTRIBUTIONEN AV DETTA PRESSMEDDELANDE SKULLE VARA OLAGLIG, VARA FÖREMÅL FÖR LEGALA RESTRIKTIONER ELLER SKULLE KRÄVA REGISTRERING ELLER ANDRA ÅTGÄRDER.

InCoax Networks AB (publ) (“InCoax” eller “Bolaget”) avser att genomföra en kapitalisering genom en riktad nyemission om minst 35 MSEK och utreder vidare möjligheten för lånefinansiering om cirka 30-50 MSEK.

InCoax avser att genomföra en riktad nyemission om minst 35 MSEK. Den riktade emissionen skulle, med stöd av emissionsbemyndigandet från årsstämman den 17 maj 2018 och med avvikelse från aktieägarnas företrädesrätt, riktas till ett fåtal utvalda investerare. InCoax har gett Augment Partners AB i uppdrag att utreda förutsättningarna för att genomföra den beskrivna nyemissionen. Kapitaliseringsförfarandet kommer att inledas omgående och avslutas före Nasdaq First Norths öppning den 18 mars 2019.

Teckningskursen för aktierna och det totala antalet aktier som ska emitteras i nyemissionen kommer att fastställas genom kapitaliseringsförfarandet.

Kapitaltillskottet från den riktade emissionen kommer att användas för kommande bred kommersialisering av Bolagets lösning In:xtnd™ och för löpande rörelsekapital.

Skälen till avvikelsen från aktieägarnas företrädesrätt är att Bolaget har ett kapitalbehov och att en riktad nyemission innebär lägre kostnader och en snabbare process, vilket sammantaget och med tillräcklig styrka talar för att det ligger i Bolagets och aktieägarnas intresse att göra en emission med avvikelse från aktieägarnas företrädesrätt.

Efter avslutandet av kapitaliseringsförfarandet avser styrelsen för InCoax att besluta om den riktade nyemissionen samt tilldelning av aktier innan börsöppning den 18 mars 2019. Den riktade nyemissionen förutsätter ett beslut från styrelsen och styrelsen kan välja att avbryta processen eller avstå från att gå vidare med kapitaliseringen. Ett särskilt pressmeddelande kommer att offentliggöras efter slutförd process och prissättning av den riktade emissionen. De nya aktierna kommer att tas upp till handel på Nasdaq First North när de har emitterats och registrerats. Betalning för de nyemitterade aktierna kommer att erläggas kontant.

Därtill har Bolaget anlitat en rådgivare för att utröna möjligheten för Bolaget att uppta en lånefinansiering om cirka 30-50 MSEK. Mer information om en eventuell lånefinansiering kommer pressmeddelas separat.

Rådgivare

Augment Partners AB är finansiell rådgivare i samband med kapitaliseringen.

För ytterligare information:

Peter Carlsson, VD, InCoax Networks AB

peter.carlsson@incoax.com

+46 70-8563427

Denna information är sådan information som InCoax Networks AB (publ) är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning. Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 15 mars 2019 kl. 19:00 CET.

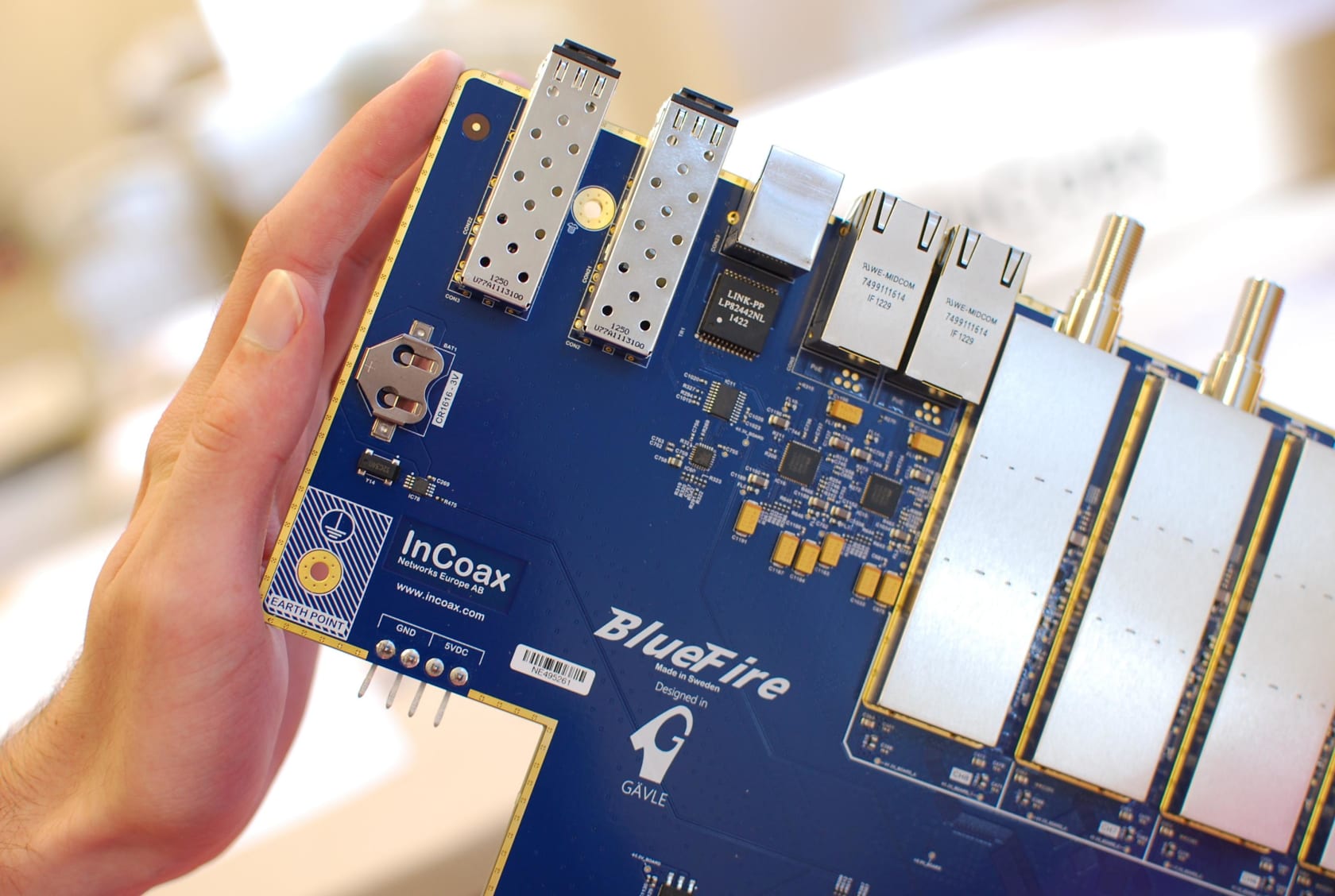

Om InCoax Networks AB

InCoax utvecklar innovativa lösningar för bredbandsuppkoppling. Med In:xtnd™ erbjuder vi världens ledande telekom- och bredbandsoperatörer nästa generations smarta och hållbara nätverkslösningar. Lär mer om hur vi lever upp till vår devis ”Saving the world from complicated” på www.incoax.com. Augment Partners AB, tel. +46 8-505 651 72 info@augment.se, är Bolagets Certified Adviser.

Viktig information

Offentliggörande, publicering eller distribution av detta pressmeddelande kan i vissa jurisdiktioner vara föremål för restriktioner enligt lag och personer i de jurisdiktioner där detta pressmeddelande har offentliggjorts eller distribuerats bör informera sig om och följa sådana legala restriktioner. Informationen i detta pressmeddelande utgör inte ett erbjudande att förvärva, teckna eller på annat sätt handla med aktier eller andra värdepapper i InCoax i någon jurisdiktion.

Detta pressmeddelande utgör inte ett erbjudande att förvärva värdepapper i USA. Värdepapperna som omnämns häri får inte säljas i USA utan registrering enligt den vid var tid gällande U.S. Securities Act från 1933 eller utan tillämpning av ett undantag från sådan registrering. Informationen i detta pressmeddelande får inte offentliggöras, publiceras, reproduceras eller distribueras i eller till USA, Australien, Kanada, Nya Zeeland, Hongkong, Japan, Schweiz, Singapore, Sydafrika, eller annat land eller annan jurisdiktion där sådan åtgärd inte är tillåten, eller där sådan åtgärd är föremål för legala restriktioner eller skulle kräva ytterligare registrering eller andra åtgärder än vad som följer av svensk rätt. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

Detta pressmeddelande är inte ett prospekt. InCoax har inte auktoriserat något erbjudande till allmänheten av aktier eller rättigheter i någon medlemsstat i EES och inget prospekt har tagits fram eller kommer att tas fram i samband med kapitaliseringen.

Framåtriktade uttalanden

Detta pressmeddelande innehåller vissa framåtriktade uttalanden som återspeglar Bolagets aktuella syn på förväntningar på framtida händelser samt finansiell och operativ utveckling, inklusive uttalanden avseende kapitaliseringen samt uttalanden rörande vägledning, planering, framtidsutsikter och strategier. Ord som ”avses”, ”bedöms”, ”förväntas”, ”planeras”, ”uppskattas”, ”kan”, och andra uttryck som innebär indikationer eller förutsägelser avseende framtida utveckling eller trender och som inte är grundande på historiska fakta, utgör framåtriktad information. Även om InCoax anser att dessa uttalanden är baserade på rimliga antaganden och förväntningar kan Bolaget inte garantera att sådana framåtriktade uttalanden kommer att förverkligas. Då dessa framåtriktade uttalanden inbegriper såväl kända som okända risker och osäkerhetsfaktorer, kan verkligt utfall väsentligen skilja sig från vad som uttalas i framåtriktad information. Framåtriktade uttalanden i pressmeddelandet gäller endast vid tidpunkten för pressmeddelandet och kan komma att ändras utan tillkännagivande. Bolaget gör inga utfästelser om att offentliggöra uppdateringar eller revideringar av framåtriktade uttalanden till följd av ny information, framtida händelser eller dylikt utöver vad som krävs enligt tillämpliga lagar eller aktiemarknadsrättslig reglering.