Stockholm, Sverige – Qlosr AB – meddelar att man avser att genomföra en notering på NGM Nordic SME genom ett så kallat omvänt förvärv. Ägarna till Qlosr har ingått ett avtal med Archelon (NSME: ALON B) om försäljning av Qlosr AB med samtidig utdelning av Archelons nuvarande verksamhet till aktieägarna. Archelons förvärv av Qlosr, med samtidigt namnbyte till Qlosr Group AB (publ) och verksamhetsbyte, är villkorat av att NGM Nordic SME godkänner Qlosr för fortsatt notering.

”Vårt kunderbjudande av flexibla, välpaketerade prenumerationstjänster växer kraftigt med fortsatt hög kundnöjdhet. Den starka efterfrågan är ett kvitto på att det är dags för Qlosr att ta nästa steg, och beslutet om att fortsatt verka i en noterad miljö kommer att möjliggöra en kompletterande förvärvsdriven tillväxt. Vi får löpande propåer av mindre aktörer som vill tillhöra vårt företag och tror att förvärv av den typen av aktörer dels kommer att bidra till ett förbättrat kunderbjudande genom adderandet av kompletterande produkter, dels en kraftig försäljningstillväxt genom intaget av de förvärvade bolagens befintliga kunder.

Kundbasen från förvärvade företag avropar oftast enkla produkter och löpande konsulttjänster vilket gör att Qlosr´s tjänstepaketeringar bidrar till ökade värden för de nya kunderna och förutsägbaraåterkommande intäkter för Qlosr.”, säger Jonas Norberg, VD, Qlosr AB.

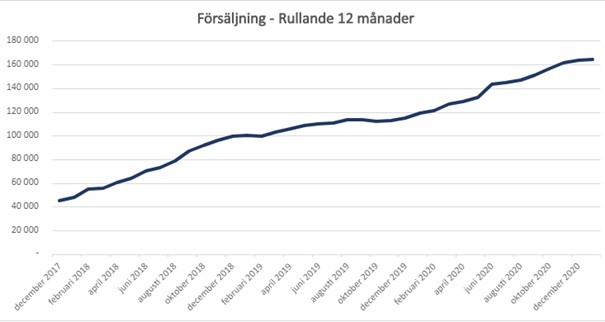

Noteringen är ett naturligt steg i Bolagets utveckling för att fortsatt kunna leverera tillväxt på en snabbt växande marknad. Sedan 2017 har omsättningen ökat från dryga 40 mkr till dryga 160 mkr på rullande 12 månader.

Bilden ovan visar försäljningstillväxten på rullande 12 månader för Bolaget från december 2017 till december 2020.

Qlosr har sedan hösten 2020 förberett bolaget för en notering genom ett s.k. omvänt förvärv. Några av de viktigaste argumenten för Qlosr´s ägare och styrelse är kostnads- och tidseffektiviteten i ett omvänt förvärv vis-a-vis en traditionell notering. Tillförseln av Archelons 3400 aktieägare säkerställer vidare en god likviditet i aktien från starten.

”Transaktion med Archelon erbjuder en tidseffektiv helhetslösning av ägarspridning samtidigt som börsplatsen ger oss ett skyltfönster mot såväl investerare, förvärvskandidater som potentiella kunder.

Samtidigt behåller vi – de ursprungliga ägarna – en tydlig majoritet vilket är centralt för att vi skall kunna fortsätta exekvera på den framgångsrika strategin som ligger till grund för den tillväxtresa som vi befinner oss på” fortsätter Jonas Norberg, VD, Qlosr AB.

Information om Qlosr – Qlosr är en helhetsleverantör av IT-lösningar med huvudkontor i Stockholm. Qlosr säljer och levererar paketerade prenumerationstjänster för skolor och företag primärt i storleken 10–300 användare. Största verksamheten innehas inom den nordiska marknaden och består av SaaS-, PaaS- och IaaS-tjänster inom arbetsplats, nätverk och serverdrift. Bolaget grundades 1992 och har från starten ingått i medlemskedjan Office IT-Partner som 2018 ingick i en gemensam koncern där FSN Capital var huvudägare. I februari 2020 genomfördes en MBO av den lokala ledningsgruppen som sedan dess har varit 100 procent ägare och operativa i den dagliga verksamheten.

”Sedan 2017 har Bolaget fokuserat på att bygga standardiserade prenumerationstjänster som har resulterat i en årlig tillväxt av återkommande intäkter, 2020 ökade prenumerationsintäkterna med 43 procent. Vi ser att våra större kunder växer, samtidigt som nya kunder i ökande grad blir större, vilket inneburit att Qlosr´s snittintäkt per kund och månad mer än dubblerats de senaste två åren.”

Rådgivare

Stockholm Corporate Finance agerade som finansiell rådgivare och Advokatfirman Glimstedt agerade som juridisk rådgivare till Qlosr i det omvända förvärvet.

Preliminär tidplan

| 22 april 2021 | Kallelse till årsstämma i Archelon offentliggörs |

| 25 maj 2021 | Årsstämma i Archelon |

| 25 maj 2021 | Teckning och tilldelning av aktier i Kvittningsemissionen till Säljarna |

| 1 juni 2021 | Avstämningsdag för utdelning av samtliga aktier i Nya Archelon |

För ytterligare information kontakta:

Otto Rydbeck, VD Stockholm Corporate Finance Tel 08 440 56 40

E-post otto.rydbeck@stockholmcorp.se

Jonas Norberg, VD, Qlosr AB Tel 070-9794644

E-post jonas.norberg@qlosr.se

Om Qlosr AB

Qlosr är en helhetsleverantör av IT-lösningar med huvudkontor i Stockholm. Qlosr säljer och levererar paketerade prenumerationstjänster för skolor och företag primärt i storleken 10–300 användare. Största verksamheten innehas inom den nordiska marknaden och består av SaaS-, PaaS- och IaaS-tjänster inom arbetsplats, nätverk och serverdrift. Bolaget grundades 1992 och har från starten ingått i medlemskedjan Office IT-Partner som 2018 ingick i en gemensam koncern där FSN Capital var huvudägare. I februari 2020 genomfördes en MBO av den lokala ledningsgruppen som sedan dess har varit 100 procent ägare och operativa i den dagliga verksamheten.

Om Stockholm Corporate Finance AB

Stockholm Corporate Finance är en oberoende privatägd finansiell rådgivare som erbjuder tjänster inom kvalificerad rådgivning avseende kapitalanskaffning, ägarförändringar, fusioner och förvärv (M&A) till börsnoterade och privata företag och dess ägare. Stockholm Corporate Finance är exklusiv svensk partner i det globala nätverket M&A Worldwide som består av 39 M&A-rådgivare och investmentbanker i 40 länder. Stockholm Corporate Finance är ett värdepappersföretag som står under Finansinspektionens tillsyn och är medlem i branschorganisationen SwedSec Licensiering AB. För mer information se: www.stockholmcorp.se